来源:金十数据

然而,该行预期下半年停电次数会减少,发电量将随之增加,相信下半年影响不大。基于中广核电力具一定防守性,盈利能力没有受到相对疲弱的中国经济影响太多,政府亦鼓励使用核电。花旗又提醒,上半年盈利影响因素亦包括其他收入当中的增值税退税,由于是以收款为基础入账,因此较难预测。

全球最成功的科技投资人之一表示,芯片制造商英伟达在未来10年内的市值可能接近50万亿美元,超过目前标普500指数的市值总和。

詹姆斯-安德森(James Anderson)因早期押注特斯拉(TSLA)和亚马逊(AMZN)等公司而闻名。他最近表示:“最乐观的结果是,英伟达的潜在规模将是我闻所未闻的,而且市值可能达到数十万亿美元。”

“这不是一种预测,而是一种可能性,如果人工智能能为客户带来效益,而英伟达的领先优势又保持不变的话。”安德森补充道。

随着对能够训练和运行强大的生成式人工智能模型(如OpenAI的ChatGPT)的芯片需求激增,英伟达一直是主要受益者。

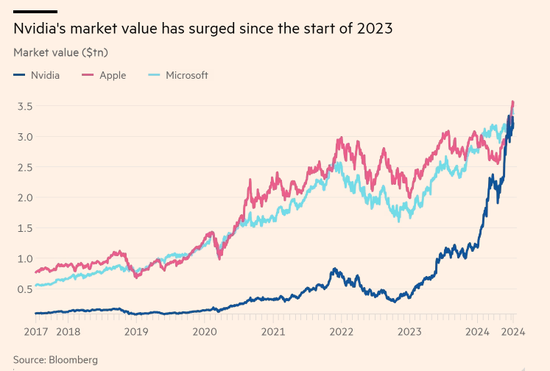

自今年年初以来,该公司股价飙升了162%,使这家芯片制造商的市值超过了3万亿美元,比2018年8月的约1500亿美元增长了20倍,当时苹果成为第一家估值达到万亿美元的公司。

英伟达公司首席执行官黄仁勋曾宣称,该公司正处于新一轮“工业革命”的中心,今年6月,英伟达短暂超越微软和苹果,成为全球市值最高的上市公司。

英伟达市值自2023年初以来开始飙升

安德森说,该公司“持续的指数级增长、在硬件和软件方面的竞争优势以及企业文化和领导力正是我们所寻找的”。

他去年与意大利阿涅利(Agnelli)家族的控股公司合作,成立了Lingotto Investment Management,管理着一只6.5亿美元的基金,其中最大持仓是这家美国芯片制造商的股票。

安德森最为人熟知的是他在百年老牌基金Baillie Gifford工作的近40年时光。在那里,他管理着旗舰产品苏格兰抵押贷款投资信托基金(Scottish Mortgage Investment Trust),该基金于2016年首次买入英伟达,并帮助这家总部位于爱丁堡的私人合伙企业成为科技投资领域一颗耀眼的明星。

安德森说:“当苏格兰抵押贷款投资信托基金首次对英伟达建仓时,我们并不清楚主要的驱动力是什么——我们没有押注游戏、加密货币、自动驾驶还是人工智能,而是让其自然发展。”

安德森补充说,这家半导体制造商与他的其他一些成功押注之间的最大区别在于,“亚马逊、特斯拉等公司并非一开始就处于高利润和主导地位,但它们必须做到这一点。”

安德森和Baillie Gifford的投资过程受到金融学教授亨德里克-贝森宾德(Hendrik Bessembinder)的重要影响。贝森宾德发现,几十年来,只有4%的股票贡献了全部净财富创造,这为他们的信念提供了基础,即基金经理应努力识别那些极度成功的公司。

安德森在今年致投资者的一封信中概述了英伟达属于极端赢家阵营的原因。他写道,数据中心人工智能芯片需求的实际增长率似乎在以每年60%左右的速度增长。

展望未来10年,他预计,在利润率保持不变的情况下,如果仅数据中心收入增长能达到这个水平 ,那么该公司每股收益将达到1350美元,自由现金流约为每股1000美元。

假设自由现金流收益率为5%,10年后英伟达股价可能达到2万美元,市值将相当于49万亿美元,而目前标普500指数的总市值约为47万亿美元。安德森认为出现这种结果的概率为10-15%。

安德森说:“对我们来说,最重要的是图形处理器(GPU)在人工智能领域中的漫长应用过程,从项目启动、到潜在的中断,再到产业转型,这是一条可能充满波动的道路。”他补充说,如果英伟达中途出现一次或多次35-40%的回调,他也不会感到惊讶。“这就是会发生的事情,我希望在这种情况下我们会买得更多”。

英伟达目前的股价是其明年预期每股收益的47倍以上,并且几乎贡献了标普500指数今年17.7%涨幅的30%。英伟达和其他科技巨头对更广泛的股市指数的影响力越来越大,这给不持有这些股票的基金经理带来了挑战。例如,英国顶级基金经理特里-史密斯(Terry Smith)的全球基金在今年上半年的业绩落后于基准股指,因为“我们尚未确信它(英伟达)的前景像我们所寻求的那样可预测”,所以他选择回避这家芯片制造商。

在谈到生成式人工智能是否被过度炒作的问题时,安德森说:“用于基础任务的狭窄生成式人工智能很可能被夸大了,但我们认为最大的问题是它能否在未来10年内解决严重的问题,包括自动驾驶、机器人技术和药物研发。

他说,“从这个意义上说,这与炒作恰恰相反,英伟达在低调且坚定地支持这些领域方面正处于领先地位。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁 股票配资最高杠杆是多少

文章为作者独立观点,不代表在线股票配资公司观点